Gestione attiva o passiva? Pro e contro dei due stili di gestione

Il mondo finanziario è un mare complesso, e anche l’investitore più avanzato può aver bisogno di una bussola per districarsi tra le diverse tipologie di prodotto finanziario che popolano questo oceano. Nel mondo del risparmio gestito la scelta tra strumenti a gestione attiva e quelli a gestione passiva spesso divide il consenso degli investitori. Proprio per questo motivo è importante sapere quello che stiamo facendo e soprattutto quello in cui stiamo investendo.

Gestione attiva vs Gestione Passiva

Una delle parole chiave del mondo finanziario, ormai diventate di uso comune, è senza dubbio benchmark. Il benchmark altro non è che un indice finanziario di riferimento costituito da titoli e rappresenta il mercato di riferimento. I prodotti a gestione passiva, gli ETF per intenderci, hanno l’obiettivo di replicare l’indice in questione.

Lo scopo dei prodotti a gestione attiva, invece, è quello di ottenere una performance migliore rispetto a quella del benchmark. Il gestore, che si occupa di scegliere i titoli che compongono il fondo, ha l’obiettivo di ottenere un extra rendimento; in gergo tecnico si dice “battere il mercato” o realizzare l’“alfa” della gestione.

Come si crea l’alfa

Un gestore alle redini di un fondo attivo ha la possibilità di discostarsi e quindi battere il proprio benchmark in due modi: con lo stock picking, scegliendo titoli diversi da inserire all’interno del fondo, o attraverso l’asset allocation e quindi con l’esposizione a diverse aree geografiche, settori o altri fattori di mercato.

Quanto è “attivo” un prodotto?

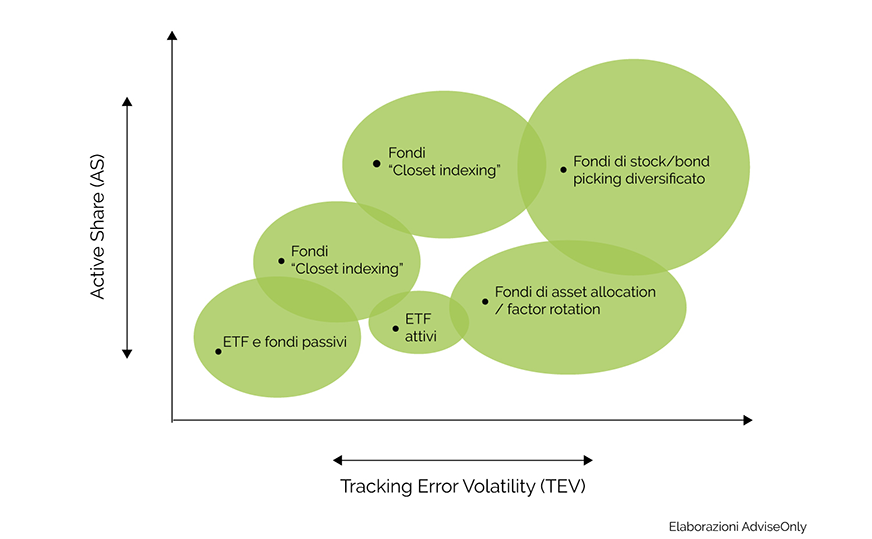

Sono due le variabili da utilizzare per capire quanto un prodotto finanziario che abbiamo davanti a noi sia attivo:

- a) l’Active Share (AS) indicatore della percentuale di investimenti del fondo che differiscono da quelli del benchmark di riferimento

- b) la Tracking Error Volatility (TEV) che misura la volatilità della differenza tra il rendimento del fondo e quella del benchmark. In parole semplici è la volatilità del fondo spiegata solamente dalle decisioni del gestore e non quindi dai movimenti del mercato.

Utilizzando queste variabili è possibili suddividere i diversi prodotti finanziari

- AS e TEV molto bassi: si tratta di prodotti a gestione passiva come gli ETF;

- AS e TEV bassi: sono fondi che adottano il closet indexing, fondi dichiaratamente attivi ma che in sostanza sono passivi;

- AS basso e TEV medio/basso: sono ETF a gestione attiva, tipologia di prodotto finanziario ancora non particolarmente diffusa;

- AS medio e TEV alta: il gestore utilizza l’asset allocation per discostarsi dal benchmark;

- AS alto e TEV basso: il gestore utilizza lo stock picking con una buona diversificazione per ridurre il rischio complessivo;

- AS e TEV alti: il fondo in questione è molto attivo in tutte le direzioni.

Cosa fare?

Gestione attiva e passiva sono complementari. Se non ci fossero i prodotti a gestione passiva l’alfa di un prodotto sarebbe decisamente difficile da realizzare: le migliori opportunità di investimento presenti sul mercato andrebbero a ruba nel giro di poco.

Senza i gestori attivi invece il mercato non sarebbe in grado di assolvere una delle sue funzioni essenziali: tutti comprerebbero i titoli presenti nell’indice con le stesse proporzioni e il mercato non sarebbe più in grado di realizzare la sua funzioni di arbitro; le aziende che vanno bene non sarebbero premiate dagli acquisti mentre quelle che vanno male non sarebbero punite dalle vendite.

di AdviseOnly

L’articolo è di carattere divulgativo aggiornato alla data di pubblicazione. Per conoscere l’offerta della Banca consulta l’area Prodotti.

Messaggio pubblicitario a finalità promozionale. Per le condizioni contrattuali si rinvia ai fogli informativi e/o alla documentazione contrattuale disponibili sul sito www.bancobpm.it e presso le filiali della Banca.