Le onde di Elliott nell’analisi tecnica per il trading

Lo scenario che fa da sfondo alla nascita della teoria delle Onde di Elliott è quello del vecchio West e della costruzione di una nazione, gli Stati Uniti.

Un contabile nel Far West

Ralph Nelson Elliott nacque nel 1871 in Kansas, ventitré anni dopo che la guerra col Messico aveva consentito agli USA di annettere a sé la California e numerosi altri Stati centrali, portando così fino all’oceano Pacifico la spinta di espansione degli inarrestabili coloni anglosassoni.

Ma a Elliott, evidentemente, cavalli e pistole non dovevano piacere troppo, visto che scelse la professione di contabile e iniziò a viaggiare per le Americhe (soprattutto in Messico) al seguito delle compagnie ferroviarie presso cui era impiegato. La guerra civile messicana lo spinse alla fine a trasferirsi nel cuore dell’attività finanziaria statunitense: New York. Inviato dal Dipartimento degli esteri USA come capo contabile per il Nicaragua, si ammalò e a 58 anni venne pensionato. Scrisse quindi due libri sulle sue esperienze americane, ma soprattutto iniziò a dedicarsi allo studio della borsa.

Una cittadina nei dintorni di Marysville, città natale di Elliott, nel 1860 (fonte: Legendsofkansas.com)

Fu il suo terzo libro, scritto a quattro mani con Charles Collins, a cambiare le sorti dell’analisi finanziaria. The wave principle (“Il principio dell’onda”, 1938), diede infatti un “vestito” di regole chiare e semplici all’interpretazione dell’andamento dei prezzi delle azioni quotate in borsa, fornendo basi quasi meccanicistiche all’analisi tecnica di Dow integrata con l’“esoterismo scientifico” – si perdoni l’ossimoro – della sequenza di Fibonacci.

Dow e Fibonacci tra le Onde: le origini della teoria di Elliott

Il fondamento della teoria delle onde di Elliott prende spunto dall’approccio empirico di Charles Dow, il cui pensiero era stato raccolto e sistematizzato prima da William Hamilton nel 1921 e poi da Robert Rhea nel 1932. Dow evinse alcuni principi basilari dall’osservazione empirica dell’andamento dei prezzi, tra cui il fatto che il mercato non si muove a caso ma seguendo tre tendenze primarie, ognuna delle quali strutturata in tre fasi, nonché l’importanza delle notizie e la necessità di monitorare volumi e medie mobili.

Rispetto a Dow, Elliott fece dunque un passo avanti, organizzando in modo più tecnico le tendenze e inserendo in esse la sequenza dei numeri di Fibonacci. Entrambi però avevano ben chiaro un concetto: a dare forma alle tendenze o alle onde è la psicologia delle persone che investono, considerate nel loro insieme e nella loro costante alternanza di depressione ed euforia.

La teoria delle onde di Elliott

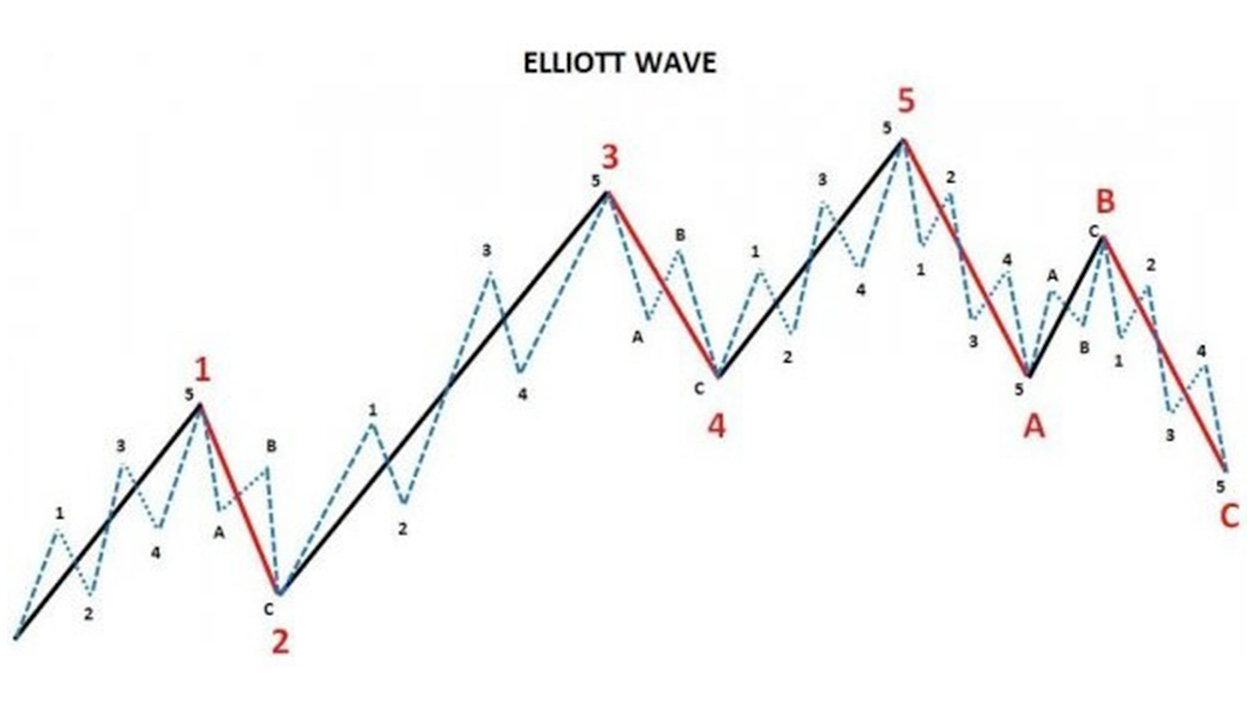

Secondo Elliott, ogni ciclo borsistico di base è composto da otto onde, di cui le prime cinque (onde d’impulso) spingono il prezzo al rialzo mentre le tre onde correttive successive ne invertono il trend. Ogni onda del ciclo di base può essere articolata in cicli di minore entità, per cui un ciclo completo può essere costituito da un numero di onde identificato dalla sequenza di Fibonacci. Si tratta di una sequenza di numeri in cui ogni numero è la somma dei due precedenti: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 e così via all’infinito, quindi i cicli di onde sono appunto composti da 5, 8, etc.

Perché i numeri di Fibonacci? Sono in qualche modo legati a cicli naturali o bioritmici che influenzano il comportamento umano (e non solo)? Mistero. Su questo tema vi è una vastissima letteratura sia matematica sia esoterica (da qui la definizione iniziale), ma nulla che porti a una conclusione definitiva. Tuttavia, nella finanza operativa e nell’analisi tecnica, questi numeri hanno fornito più di un riscontro statistico, riscontro che molti attribuiscono proprio al fatto che in tanti usano questi livelli senza sapere perché.

Massimi e minimi

Osservando la figura 1, è facile intuire che le onde devono rispettare alcune regole per essere identificati come appartenenti allo schema indicato, in particolare per avere l’indicazione che costruiscano – o contribuiscano a costruire – un trend definito. Nel caso delle onde d’impulso, cioè quelle che appartengono alla tendenza rialzista della prima fase del ciclo, queste devono sempre avere massimi e minimi crescenti. Cosa significa? Che il massimo dell’onda successiva deve sempre essere superiore al massimo dell’onda che la precede e il minimo del ritracciamento successivo deve sempre raggiungere un livello che sia superiore al minimo precedente. Se questo cambia e per esempio si verifica un massimo successivo inferiore al precedente, si ottiene un’indicazione di inversione del trend o comunque di una sua uscita dal ciclo precedente.

Ciclo di base dell’onda di Elliott, con le 5 onde d’impulso (1, 2, 3, 4, 5) e le 3 correttive (A, B e C), a loro volta suddivise ognuna in cicli più brevi. [fonte: Money.it]

Regole su regole

Le regole però non finiscono qui. Per esempio, l’onda 3 non deve mai essere la più corta delle onde della prima fase rialzista; se ciò accade, le onde successive non saranno la 4 e la 5 ma saranno ancora parte della 3 fino al verificarsi della regola, e andranno quindi considerate come “estensioni” della 3. Un’altra regola è che il minimo dell’onda 4 deve sempre essere al di sopra del massimo dell’onda 1, mentre un’altra afferma che il minimo dell’onda 2 deve sempre essere al di sopra del minimo dell’onda 1. Questi esempi servono a comprendere come il sistema delle onde sia tutto sommato semplice, ma anche che, come in una partita di calcio, per giocare bene è necessario conoscere proprio tutte le regole.

Le onde di Elliott e la sequenza di Fibonacci

In tutto questo, dove si colloca la sequenza di Fibonacci? Elliott, come molti altri dopo di lui che hanno lavorato sulle onde integrando la teoria con ulteriori sviluppi e tecniche, sapeva che il matematico pisano duecentesco aveva identificato un “numero aureo”, calcolato partendo dalla sequenza e che calcoli diversi sulla stessa sequenza (la somma di un numero col secondo o il terzo precedente, etc.) hanno dato una nuova serie di numeri. Senza entrare in dettaglio, questa nuova serie è composta da 0, 23, 6, 38, 2, 61 e 8, a cui sono stati aggiunti per comodità anche 50 e 100.

Questa sequenza viene utilizzata con le onde di Elliott per identificare i livelli di massimo o di minimo delle onde prima descritte, ma anche la loro forza e la loro durata, aiutando così a trovare eventuali livelli operativi di entrata e di uscita.

Inutile dire che questo tipo di tecnica divide in tre la platea degli analisti: i favorevoli, per i quali Elliott e Fibonacci sono statisticamente validi; gli scettici, secondo cui questo tipo di tecnica non ha alcuna solida base; e gli agnostici, che non si sbilanciano perché non hanno sufficienti strumenti scientifici per decretarne la positività o la negatività. Solo l’esperienza personale può aiutare a farsi un’opinione sulla teoria.

di Andrea Fiorini

L’articolo è di carattere divulgativo aggiornato alla data di pubblicazione. Per conoscere l’offerta della Banca consulta l’area Prodotti.

Messaggio pubblicitario a finalità promozionale. Per le condizioni contrattuali si rinvia ai fogli informativi e/o alla documentazione contrattuale disponibili sul sito www.bancobpm.it e presso le filiali della Banca.